-

18 декабря 2025 года

Полезная информация для перехода на 2026 год -

17 декабря 2025 года

Вышел патч 4 на версию 8.47 комплекса "АиТ:\Управление персоналом" -

05 декабря 2025 года

Вышел патч 3 на версию 8.47 комплекса "АиТ:\Управление персоналом"

-

17 июня 2022 года

В соответствии с письмом ФНС России от 06.06.2022 N БС-4-11/6888@ -

30 июня 2020 года

Как учитывать 24 июня и 1 июля 2020 года -

31 января 2020 года

Размеры пособий в 2020 году

А знаете ли Вы, что...

Дополнительные страховые взносы. Изменения.

1. Аттестация рабочих мест

1.1. До начала 2014 года, трудовой кодекс РФ (ст. 212) обязывал работодателей обеспечить проведение аттестации рабочих мест по условиям труда с последующей организацией работ по охране труда. Порядок проведения аттестации рабочих мест по условиям труда был утвержден приказом Минздравсоцразвития РФ от 26.04.2011 г. №342н.

1.2. В результате аттестации рабочих мест выявлялись рабочие места с вредными или опасными условиями труда, указанные в части 1 или части 2 статьи 58.3 Федерального закона от 24 июля 2009 г. № 212-ФЗ (список 1 или список 2).

1.3. Следовало аттестовать все рабочие места, за исключением тех, на которых работники используют исключительно персональные компьютеры и/или настольные аппараты копировально-множительной техники, иную офисную организационную или бытовую технику, не используемую в технологическом процессе производства.

1.4. На сотрудников, занятых на должностях с вредными или опасными условиями труда, начислялись дополнительные страховые взносы 4% или 2% соответственно. Эти взносы отражались в разделах 1, 2.1, 2.2 формы РСВ-1 а также облагаемая база доп. взносов указывалась в индивидуальных сведениях (форма СЗВ-6-4).

2. Специальная оценка рабочих мест

2.1. Начиная с 1 января 2014 года вместо аттестации рабочих мест работодатель обязан обеспечить проведение специальной оценки условий труда.

2.2. Законодательные акты:

· № 426-ФЗ «О специальной оценке условий труда» от 28.12.2013 г.;

· № 421-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в связи с принятием Федерального закона «О специальной оценке условий труда».

2.3. По результатам проведения специальной оценки условий труда определяются классы (подклассы) условий труда на рабочих местах и размеры страховых взносов по доп. тарифу соответственно.

|

Класс условий труда |

Подкласс условий труда |

Дополнительный тариф страхового взноса |

|

Опасный |

4 |

8% |

|

Вредный |

3.4 |

7% |

|

3.3 |

6% |

|

|

3.2 |

4% |

|

|

3.1 |

2% |

|

|

Допустимый |

2 |

0% |

|

Оптимальный |

1 |

0% |

2.5. Оценка рабочих мест должна производиться не реже одного раза в пять лет. Если до 1 января 2014 года была проведена аттестация рабочих мест, то специальную оценку таких рабочих мест можно не проводить в течение 5 лет с даты проведения аттестации. Работодатель имеет право провести внеплановую специальную оценку рабочих мест до истечения срока аттестации, действующей до 1 января 2014 года.

2.6. Заполнение формы РСВ-1 в части доп. взносов.

Начиная с 2014 года разделы 2.2, 2.3, и 2.4 формы РСВ-1 нужно заполнять следующим образом:

-

Если на предприятии до 1 сентября 2013 г проведена аттестация вредных и опасных условий труда, то данные о суммах должны попасть в разделы 2.2 и/или 2.3 формы РСВ-1:

- В раздел 2.1. «Расчет страховых взносов по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в части 2 статьи 58.3 Федерального закона от 24 июля 2009 г. № 212-ФЗ» указываются суммы по «Опасным» условиям труда.

- В раздел 2.2. «Расчет страховых взносов по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в части 2 статьи 58.3 Федерального закона от 24 июля 2009 г. № 212-ФЗ» указываются суммы по «Вредным» условиям труда.

- После проведения специальной оценки рабочих мест данные по доп. тарифу (только для рабочих мест, по которым произведена оценка) должны быть «перемещены» в раздел 2.4 «Расчет страховых взносов по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в части 2.1 статьи 58.3 Федерального закона от 24 июля 2009 г. № 212-ФЗ» согласно классу и подклассу, установленному в результате специальной оценки.

2.7. Коды бюджетной классификации.

Для уплаты доп. взносов следует применять КБК, действовавшие в 2013 году.

· 392 1 02 02131 06 1000 160 – страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на соответствующих видах работ, указанных в п.п. 1 п. 1 ст. 27 Федерального закона «О трудовых пенсиях в Российской Федерации», зачисляемые в бюджет ПФР на выплату страховой части трудовой пенсии;

· 392 1 02 02132 06 1000 160 – страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на соответствующих видах работ, указанных в п.п. 2-18 п. 1 ст. 27 Федерального закона «О трудовых пенсиях в Российской Федерации», зачисляемые в бюджет ПФР на выплату страховой части трудовой пенсии.

Использование аргумента RMxxxв формулах расчета

В Генераторе формул модуля АиТ:\Зарплата, для составления зависимой формулы расчета используются следующие аргументы:

- R001 – сумма начисления с кодом 001 за любой месяц начисления

- D001 – дни начисления с кодом 001 за любой месяц начисления

- Z001 – часы начисления с кодом 001 за любой месяц начисления

- %001 – процент начисления с кодом 001 за любой месяц начисления

- RR001 – сумма начисления с кодом 001 за расчетный месяц начисления

- DR001 – дни начисления с кодом 001 за расчетный месяц начисления

- ZR001 – часы начисления с кодом 001 за расчетный месяц начисления

- %R001 – процент начисления с кодом 001 за расчетный месяц начисления

- RN001 – сумма начисления с кодом 001 за любой нерасчетный месяц начисления

- DN001 – дни начисления с кодом 001 за любой нерасчетный месяц начисления

- ZN001 – часы начисления с кодом 001 за любой нерасчетный месяц начисления

- %N001 – процент начисления с кодом 001 за любой нерасчетный месяц начисления

Эти аргументы можно использовать в формулах начислений, как по основной должности работника, так и в начислениях для внутренних совместителей.

Если начисления для внутренних совместителей имеют те же коды начислений, что и для основной должности, например, код 001, то для правильного подбора параметров в зависимую формулу для внутреннего совместителя используются все те же аргументы, но с дополнительной буквой P (латинская):

- RP001 – сумма начисления с кодом 001 за любой месяц начисления с признаком внутреннего совместителя

- DP001 – дни начисления с кодом 001 за любой месяц начисления с признаком внутреннего совместителя

- …………………………….

- %PN001 – процент начисления с кодом 001 за любой нерасчетный месяц начисления с признаком внутреннего совместителя

Но есть еще один аргумент, который отсутствует в списке аргументов Генератора формул, но реально работающий в программе расчета и без которого, в ряде случаев, просто не обойтись.

RM001 - сумма по коду 001 за месяц, указанный для текущего начисления

Все предыдущие аргументы имеют либо любой месяц начисления, либо расчетный, либо любой нерасчетный, но не было «указанного» или «заказанного» месяца начисления. Вот этот недостаток в параметрах и решает данный аргумент.

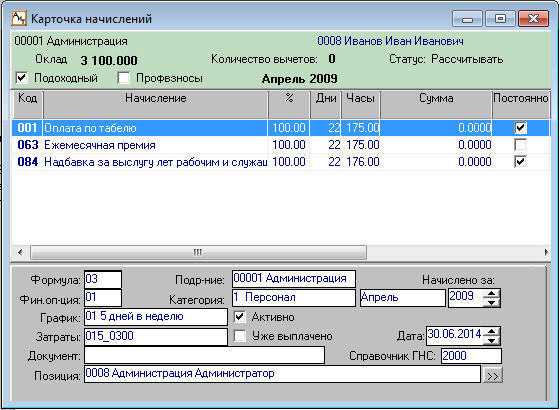

Чтобы было однозначное понимание применение нового аргумента, покажем его использование на конкретном примере.

Пусть на предприятии, Положением об оплате труда, каждому работнику определена повременная форма оплаты от должностного оклада и обязательная ежемесячная премия в размере 100%. Отработанное время за месяц регламентируется количеством часов нормативного графика работ (Пятидневка 40 час в неделю).

В Справочнике начислений определяем (задаём), что повременная оплата будет проводиться 001 кодом, а ежемесячная премия – 063 кодом.

Для начисления с кодом 001 составляем обобщенную формулу повременной оплаты с ограничением количества дней по нормативному графику работы.

if ( [ЧАСЫ] = 0 , [ДНИ] / [ПЛ_ДНИ] ,

if ( [ЧАСЫ] >[ПЛ_ЧАСЫ] , [ПЛ_ЧАСЫ] , [ЧАСЫ] ) / [ПЛ_ЧАСЫ] ) *

if ( [СУММА] =0 , [ОКЛАД] , [СУММА] ) * [ПРОЦЕНТ] / 100

Для начисления с кодом 063 составляем зависимую формулу расчета.

[R001] * [ПРОЦЕНТ] / 100

Вводим начисления. Расчетный месяц – апрель.

Выполняем расчет.

|

0123 Лотошино 050/01/00624 Виноградов А.В. Расчетный листок за Апрель 2009 ------------------------------------------------------------- М-ц Дни Часы Код Наименование Сумма ------------------------------------------------------------- 4 22 175.00 001 Оплата по табелю 3100.00 4 22 175.00 063 Ежемесячная премия 3100.00 4 22 176.00 084 Надбавка за выслугу лет 310.00 Итого начислено 6510.00 4 0 501 Аванс в банк 2480.00 4 0 701 Перечисление в банк 3169.90 4 0 780 Налог на доходы 795.00 4 0 795 Профвзносы 65.10 Итого удержано 6510.00 Итого к выдаче .00 ------------------------------------------------------------- Общий доход: 33820.38 Облагаемый: 32220.38 НДФЛ : 4189.00 Итого вычетов: 1600.00 ------------------------------------------------------------- |

Зависимая формула работает правильно: сумма премии равна сумме повременной оплаты.

Теперь усложним пример.

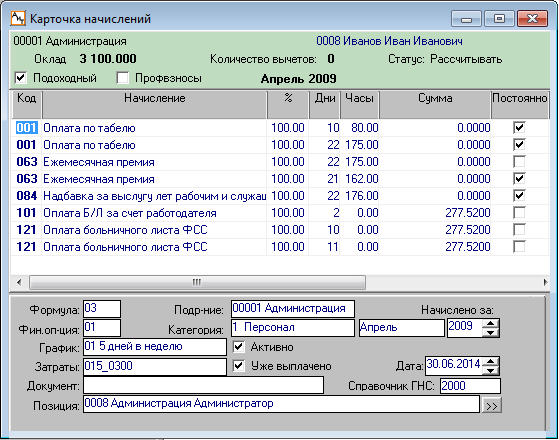

В апреле месяце работник принес переходящий больничный за март-апрель месяцы, а в марте ему была начислена полная зарплата.

Сначала начисляем больничный и определяем, сколько рабочих дней прошлого месяца пропущено по болезни. Проводим прямое и обратное начисление.

И хотя премия за прошлый месяц имеет полные дни и часы с плюсом, это не принципиально, так как они в расчете не используются. А вот возвращаемая повременная оплата имеет отрицательные дни и часы.

Выполняем расчет.

|

0123 Лотошино 050/01/00624 Виноградов А.В. Расчетный листок за Апрель 2009 ------------------------------------------------------------- М-ц Дни Часы Код Наименование Сумма ------------------------------------------------------------- 3 -10 -80.00 001 Оплата по табелю -1476.19 4 22 175.00 001 Оплата по табелю 3100.00 3 21 168.00 063 Ежемесячная премия 1623.81 4 22 175.00 063 Ежемесячная премия 1623.81 4 22 176.00 084 Надбавка за выслугу лет 310.00 Итого начислено 5181.43 4 0 501 Аванс в банк 2480.00 4 0 701 Перечисление в банк 2027.62 4 0 780 Налог на доходы 622.00 4 0 795 Профвзносы 51.81 Итого удержано 5181.43 Итого к выдаче .00 ------------------------------------------------------------- Общий доход: 32491.81 Облагаемый: 30891.81 НДФЛ : 4016.00 Итого вычетов: 1600.00 ------------------------------------------------------------- |

Премия посчиталась как результирующая сумма по коду 001: 3100-1476.19=1623.81

А так как аргумент формулы предполагает любой месяц расчета, то и обе премии одинаковые.

Расчет неверный.

Встала дилемма. Если выбрать аргумент RR001, то обе премии будут «смотреть» на сумму кода 001 за расчетный месяц, то есть на сумму апреля (3100), если выбрать аргумент RN001, то обе премии будут «смотреть» на сумму кода 001 за нерасчетный месяц, то есть на сумму марта (-1476.19). Напрашивается решение – сделать первое начисление премии с аргументом RR001 и второе начисление премии с тем же названием, но с другой формулой – с аргументом RN001.

А если будет третье начисление с кодом 001, например, за будущий период? Какую сумму кода 001 должна использовать формула премии: за прошлый период или будущий период, ведь оба таких периода – нерасчетные?

Вывод простой – надо использовать аргумент с явным указанием месяца начисления, то есть аргумент RM001.

Если мы начисляем премию за апрель месяц, то она должна взять сумму кода 001, начисленную за апрель, если мы начисляем премию за март месяц, то она должна подобрать сумму по коду 001 за март.

Изменяем аргумент в расчетной формуле ежемесячной премии.

[RM001] * [ПРОЦЕНТ] / 100

Проверяем расчет с учетом расчета больничного листа.

|

0123 Лотошино 050/01/00624 Виноградов А.В. Расчетный листок за Апрель 2009 ------------------------------------------------------------- М-ц Дни Часы Код Наименование Сумма ------------------------------------------------------------- 3 -10 -80.00 001 Оплата по табелю -1476.19 4 22 175.00 001 Оплата по табелю 3100.00 3 21 168.00 063 Ежемесячная премия -1476.19 4 22 175.00 063 Ежемесячная премия 3100.00 4 22 176.00 084 Надбавка за выслугу лет 310.00 3 2 101 Оплата б/л за счет работ 555.04 3 10 121 Оплата больничного листа 2775.20 4 11 121 Оплата больничного листа 3052.72 Итого начислено 9940.58 4 0 501 Аванс в банк 2480.00 4 0 701 Перечисление в банк 6184.00 4 0 780 Налог на доходы 1241.00 4 0 795 Профвзносы 35.58 Итого удержано 9940.58 Итого к выдаче .00 ------------------------------------------------------------- Общий доход: 37250.96 Облагаемый: 35650.96 НДФЛ : 4635.00 Итого вычетов: 1600.00 ------------------------------------------------------------- |

Теперь расчет премии полностью совпадает с суммой повременной оплаты соответствующего месяца. Формула работает верно.

История исключения отпуска без сохранения заработной платы (далее ОБСЗП) из стажа, дающего право на ежегодный очередной отпуск:

- до 01.02.2002 - ОБСЗП исключался полностью (ст. 72 КЗоТ);

- с 01.02.2002 до ~ 01.11.2006 исключался ОБСЗП продолжительностью более 7 календарных дней;

- с ~ 01.11.2006 до ~ 10.08.2008 - исключалось все время отпусков БСЗП, если их суммарная продолжительность превышала 14 календарных дней в течение рабочего года;

- с ~ 10.08.2008 по н/в - исключается суммарное время отпусков БСЗП, которое превышает 14 к/дней в течение рабочего года.

Значком "~" помечены даты, в отношении которых есть неопределенность с опубликованием НПА.

Памятка командируемому работнику

По прибытии из командировки работник должен сдать в бухгалтерию:

1. Оформленное командировочное удостоверение. Командировочное удостоверение должно находиться у работника в течение всего срока командировки. Отметки о дате приезда в место командирования и дате выезда из него делаются в командировочном удостоверении и должны быть заверены подписью полномочного должностного лица и печатью организации, в которую командирован работник.

2. Проездные документы:

- билеты на поезд (самолет); при покупке электронного билета через Интернет, документами, подтверждающими произведенные расходы, могут являться маршрут/квитанция, оформленная на утвержденном бланке строгой отчетности, чек или другой документ на бланке строгой отчетности, подтверждающий произведенную оплату перевозки;

- страховой полис–квитанция об обязательном личном страховании пассажиров на транспорте;

- квитанцию об оплате бронирования билетов;

- квитанцию об оплате постельных принадлежностей в поездах (если стоимость этой услуги не включена в стоимость билета);

- билеты на проезд транспортом общего пользования к пункту отправления (вокзалу, станции, аэропорту) и от пункта назначения, если он находится за чертой населенного пункта, куда командирован работник;

- билеты на проезд транспортом общего пользования в пределах населенного пункта, куда командирован работник;

- чек об оплате проезда в такси (оформленный от руки чек должен быть заверен подписью таксиста и печатью таксопарка, а оформленный с использованием кассового аппарата – заверять не надо);

- билет или квитанция об оплате провоза багажа;

- квитанция об оплате услуг по упаковке багажа.

3. Документы о расходах по найму жилого помещения:

- или квитанция, о проживании в гостинице, в которых должны быть указаны даты проживания - заезда/выезда (эти документы должны быть заверены подписью полномочного должностного лица и печатью гостиницы); ВНИМАНИЕ! не могут быть возмещены включенные в счет услуги по доставке обеда в номер, пользование Интернетом, телевизором, феном, обогревателем и т.п.;

- фактра (должен быть заверен только подписью полномочного должностного лица);

- к счету-фактуре – документ (копия приказа, распоряжения или доверенности), подтверждающий полномочия должностного лица, подписавшего счет-фактуру, на право такой подписи;

- если счет за проживание в гостинице оформлен от руки, необходимо потребовать кассовый чек;

- счет или квитанция об оплате бронирования гостиницы (если эти расходы не включены в общий счет за проживание в гостинице).

4. Квитанция на оплату услуг междугородней телефонной связи (только при звонках в офис) (выписанные от руки должны быть заверены подписью и печатью, оформленные через кассовый аппарат – не заверяются);

5. Счет или квитанция об оплате услуг камеры хранения (выписанные от руки должны быть заверены подписью и печатью, оформленные через кассовый аппарат – не заверяются);

6. Талоны на бесплатное питание (а вот чеки и счета из столовых не нужны).

Реквизиты ООО «____________»

(для оформления счета-фактуры)

|

Юридический адрес |

|

|

Фактический адрес |

|

|

ИНН |

|

|

КПП |

|

|

ОГРН |

|

|

ОКПО |

|

|

ОКВЭД |

|

|

р/с |

|

|

Банк |

|

|

БИК |

|

|

кор. сч |

|

|

Тел. |

|

Кому, когда и как нужно сделать перерасчет налога за год. Комментарий к Федеральному закону от 21.11.2011 N 330-ФЗ

Обычно налоговые новшества начинают применяться с нового года. Но в этот раз поправки по НДФЛ, увеличивающие детские вычеты, введены задним числом - с 1 января текущего года <1>. А это значит, что по доходам некоторых ваших работников придется пересчитывать НДФЛ за 2011 г.

--------------------------------

<1> Подпункт "а" п. 8 ст. 1, п. п. 2, 3 ст. 5 Федерального закона от 21.11.2011 N 330-ФЗ.

Кому положен увеличенный вычет

Для наглядности изменения, которые коснулись сумм стандартных вычетов, мы привели в таблице.

|

На кого предоставляется вычет |

Сумма вычета |

Сумма |

|

|

Было <2> |

Стало <3> |

||

|

На первого или второго ребенка |

1000 |

1400 |

|

|

На третьего и каждого следующего ребенка |

1000 |

3000 |

3000 |

|

На каждого ребенка-инвалида в возрасте |

2000 |

||

|

На каждого учащегося очной формы |

|||

|

На самого работника |

400 |

- |

|

При этом сами правила предоставления стандартных вычетов на детей не изменились <4>:

- предельный размер совокупного дохода с начала года, дающий право на детский вычет, - 280 000 руб.;

- вычет предоставляется с месяца рождения (усыновления) ребенка и сохраняется до конца:

(или) того года, в котором ребенку исполнилось 18 лет;

(или) того года, в котором ребенку исполнилось 24 года, если он учится по очной форме;

(или) месяца, в котором обучение закончилось, даже если ребенку еще не исполнилось 24 года. Ведь вычет предоставляется только за период обучения по очной форме <5>;

- вычет положен родителям, на обеспечении которых находится ребенок.

Казалось бы, все просто. Однако среди бухгалтеров развернулась дискуссия на тему, какой ребенок является третьим для целей получения детского вычета.

Вариант 1. Считать по хронологии рождения независимо от того, предоставляется ли вычет на первого и второго ребенка

Например, у сотрудника трое детей в возрасте 25 лет, 15 лет и 10 лет. Он принес работодателю заявление на вычет и три свидетельства о рождении. Тогда работодатель:

- на старшего ребенка (25 лет) вычет не предоставляет, так как он превысил возрастной ценз;

- на среднего ребенка (15 лет) предоставляет вычет в размере 1000 руб.;

- на младшего ребенка (10 лет) - в размере 3000 руб.

Вариант 2. Третьего ребенка определять только среди тех детей, на которых родитель вправе получить (уже получает) вычеты

Исходя из условий нашего примера, работодатель не должен предоставлять повышенный вычет младшему ребенку. Ведь в этом случае вычет положен только на двоих детей (то есть среднему и младшему по 1000 руб.).

При варианте 2 для целей получения детских вычетов третий ребенок "станет вторым", как только родитель утратит право на получение вычета на первого ребенка. К примеру, когда первому ребенку исполнится 18 лет (24 года) или он закончит учебное заведение.

На наш взгляд, правильным является вариант 1. Ведь третий ребенок как родился третьим по счету, так им и останется, он никогда не станет вторым или первым. Тем не менее, чтобы развеять все сомнения, с вопросом, как все-таки "вычислять" третьего ребенка, мы обратились к специалистам Минфина и ФНС России. И вот что нам ответили.

Из авторитетных источников

Стельмах Николай Николаевич, заместитель начальника отдела налогообложения доходов физических лиц Минфина России

"Налоговый вычет распространяется на родителя, на обеспечении которого находится ребенок. Поэтому для того, чтобы получить вычет в размере 3000 руб. на третьего ребенка, не обязательно должно выполняться условие, что на первого и второго ребенка родитель тоже получает вычеты.

Право на повышенный вычет на третьего ребенка подтверждают три свидетельства о рождении трех детей. Даже когда первый ребенок умирает, родитель имеет право получить стандартный налоговый вычет в размере 3000 руб. на третьего ребенка".

Радует, что и специалист ФНС России считает так же.

Из авторитетных источников

Котов Кирилл Владимирович, советник государственной гражданской службы 2 класса

"Родитель не обязан подавать заявление на получение вычета на каждого из трех детей. На кого хочет, на того и подает заявление. Но при этом третий ребенок все равно остается третьим. То есть он определяется по хронологии, по дате рождения".

Хорошо, что в этом вопросе у двух ведомств единая позиция. Как видим, они также придерживаются варианта 1. Поэтому вы можете предоставить вычет на третьего ребенка в размере 3000 руб. даже в том случае, если на первого и второго ребенка родитель вычеты не получает.

Если же у вас работает родитель, у которого есть ребенок-инвалид до 18 лет (учащийся в возрасте до 24 лет, если он является инвалидом I или II группы), то он однозначно имеет право на вычет с 01.01.2011 в сумме 3000 руб. (а не 2000 руб.).

--------------------------------

<2> Подпункты 3, 4 п. 1 ст. 218 НК РФ (ред., действовавшая до 22.11.2011).

<3> Подпункты 3, 4 п. 1 ст. 218 НК РФ (ред., действующая с 22.11.2011).

<4> Подпункт 4 п. 1 ст. 218 НК РФ (ред., действующая с 22.11.2011).

<5> Письмо Минфина России от 12.10.2010 N 03-04-05/7-617.

Когда нужно сделать перерасчет

Поскольку поправки вступили в силу с 22.11.2011, а новые размеры вычетов действуют с 01.01.2011, то вы обязаны по всем работникам - многодетным родителям и родителям детей-инвалидов:

- проверить написанное сотрудником заявление о предоставлении стандартного вычета на детей. Обычно организации сами делают шаблоны таких заявлений, а работник просто вписывает туда свои фамилию, имя и отчество и ставит подпись. И, разумеется, прикладывает к заявлению копии свидетельств о рождении детей.

Так вот, если в заявлении не указан конкретный размер вычета, а есть просто ссылка на пп. 4 п. 1 ст. 218 НК РФ, то все хорошо - заявление переделывать не нужно.

Если же в заявлении указана сумма детского вычета (1000 руб.), то придется попросить работника переписать заявление. Его надо датировать не позднее даты перерасчета налога. Ведь вычеты предоставляются на основании заявления работника <6>. А еще лучше указать в заявлении дату предыдущего заявления (то есть просто заменить его).

Удобнее всего вам самим изготовить шаблон заявления, в котором написать такую формулировку: "Прошу предоставить мне стандартные налоговые вычеты в соответствии с пп. 4 п. 1 ст. 218 НК РФ". И пусть работник просто подпишет этот документ;

- за ноябрь и декабрь предоставить работнику вычет в размере 3000 руб. на третьего ребенка или ребенка-инвалида;

- с учетом нового размера вычета (3000 руб.) пересчитать сотруднику НДФЛ с января по октябрь включительно. На сумму образовавшейся переплаты надо сначала уменьшить сумму НДФЛ, подлежащую удержанию с работника за ноябрь, а потом и за декабрь. И только оставшуюся сумму переплаты вернуть работнику. Так нам разъяснил специалист Минфина России.

Из авторитетных источников

Стельмах Н.Н., Минфин России

"Те суммы налога, которые были удержаны работодателем с доходов работника с начала года до вступления в силу Федерального закона от 21.11.2011 N 330-ФЗ (до 22.11.2011), не являются излишне удержанными и под действие п. 1 ст. 231 НК РФ (регулирующего порядок возврата работнику излишне удержанных сумм) не подпадают.

При расчете НДФЛ за ноябрь и декабрь 2011 г. организации следует руководствоваться положениями п. 3 ст. 226 НК РФ. То есть организация должна исчислять суммы налога нарастающим итогом с начала года по итогам ноября и декабря применительно ко всем доходам, облагаемым по ставке 13%, с зачетом удержанной в предыдущие месяцы текущего года суммы налога.

Если же после зачета декабрьского налога у работника получилась переплата, то она будет являться налогом, излишне удержанным налоговым агентом. И сумма этого налога подлежит возврату на основании заявления работника в порядке, установленном п. 1 ст. 231 НК РФ. На эту сумму работодатель не вправе уменьшить налог, подлежащий удержанию с работника за январь 2012 г., учитывая, что это доходы другого налогового периода. Переплату надо вернуть на банковский счет работника в безналичном порядке".

Налоговая служба тоже не против пересчета и возврата НДФЛ. Только, по мнению специалиста ФНС России, организация может, но не обязана это делать.

Из авторитетных источников

Котов К.В., ФНС России

"Излишне удержан налог в данном случае или нет - вопрос пока открытый. Можно рассуждать так: какой же он излишне удержанный, когда на каждую дату расчета НДФЛ в течение года вы все делали верно? Так что правильнее сказать, что работодатель может, но не должен пересчитывать НДФЛ с начала года.

Если вы в декабре пересчитали налог и после зачета декабрьского НДФЛ все равно остались должны работнику, то эту сумму налога можно ему вернуть, запрета на это нет. При этом работник, который хочет получить повышенный вычет, должен написать заявление именно исходя из нового Закона.

Если работодатель не вернул НДФЛ в 2011 г., то работник может пойти в налоговую инспекцию, подать 3-НДФЛ и получить возврат налога там".

Кстати, некоторые инспекции на местах согласны с Минфином. Например, по мнению Инспекции ФНС России по Железнодорожному району г. Ульяновска, переплату, образовавшуюся в результате перерасчета НДФЛ, можно направить в счет предстоящих платежей или перечислить на банковский счет сотрудника. Правда, сделать это можно только на основании заявления работника <7>.

Таким образом, вы можете вместе с декабрьской зарплатой перечислить на карточку сотруднику и сумму переплаты по НДФЛ, оставшуюся по состоянию на 31 декабря.

А как быть, если вы по каким-то причинам в этом году не пересчитали сотруднику НДФЛ (например, поздно узнали о поправках)? Нужно ли пересчитывать НДФЛ сотруднику в следующем году? По этому вопросу у финансового и налогового ведомств нет единого мнения. Так, специалист Минфина считает, что налог все равно надо пересчитать.

Из авторитетных источников

Стельмах Н.Н., Минфин России

"Если работодатель до конца 2011 г. не сделал перерасчет налога, то он:

- во-первых, нарушил Закон N 330-ФЗ, поправки которого распространяются на правоотношения, возникшие с 01.01.2011;

- во-вторых, обязан сделать такой перерасчет в 2012 г. и сумму излишне удержанного налога перечислить на банковский счет работника, который он указал в заявлении на возврат налога <8>.

В том случае, если работодатель указал в справке 2-НДФЛ за 2011 г. по работнику старые суммы предоставленных стандартных налоговых вычетов, работодатель после перерасчета обязан представить в инспекцию и выдать работнику новую справку 2-НДФЛ".

А специалист налоговой службы считает иначе.

Из авторитетных источников

Котов К.В., ФНС России

"Если работодатель в декабре 2011 г. не пересчитал НДФЛ сотруднику, то в 2012 г. он это делать уже не обязан".

--------------------------------

<6> Подпункт 4 п. 1 ст. 218 НК РФ (ред., действующая с 22.11.2011).

<7> Сайт УФНС России по Ульяновской области http://www.r73.nalog.ru -> Главная -> Новости -> Увеличены стандартные налоговые вычеты для многодетных (новость от 05.12.2011).

<8> Пункт 1 ст. 231 НК РФ.

Когда перерасчет делать не надо

Имейте в виду, что вы не должны пересчитывать НДФЛ:

- по тем сотрудникам, которые уволились от вас в течение этого года до вступления в силу поправок. Тогда вы считали налог по ним правильно, а сейчас люди у вас уже не работают - вы не являетесь для них налоговым агентом <9>;

- по пришедшим в течение года сотрудникам за те месяцы, когда они у вас не работали <10>. Пересчитайте налог только за те месяцы, когда они числились у вас. Например, сотрудник, имеющий троих детей, пришел к вам в июне этого года. В этом случае вы должны предоставить ему повышенный вычет на третьего ребенка начиная с июня по декабрь 2011 г. включительно и пересчитать НДФЛ только за эти месяцы.

Если же в этих ситуациях сотрудник (в том числе бывший) просит вернуть налог, скажите ему, что перерасчет и возврат налога может сделать только налоговая инспекция. Для этого он может подать декларацию 3-НДФЛ за 2011 г. в ИФНС по месту своего жительства <11>. К декларации ему надо приложить:

- справки 2-НДФЛ со всех мест работы;

- заявление о предоставлении стандартных вычетов;

- ксерокопии свидетельств о рождении детей.

И тогда НДФЛ ему пересчитает и вернет налоговая инспекция <11>.

--------------------------------

<9> Пункты 1 - 3 ст. 226 НК РФ.

<10> Пункт 3 ст. 218 НК РФ.

<11> Пункт 4 ст. 218, п. п. 2, 4 ст. 229 НК РФ.

Пересчитываем НДФЛ и разбираемся с переплатой

Рассмотрим конкретную ситуацию.

Пример. Перерасчет НДФЛ в связи с увеличением детского вычета

Условие

В организации есть сотрудница, имеющая троих детей в возрасте 15, 10 и 5 лет. Ее ежемесячный оклад - 24 000 руб.

Бухгалтер узнал о поправках в гл. 23 НК РФ в декабре 2011 г.

Информация о суммах дохода, вычетов на детей и удержанного НДФЛ по сотруднице приведена в таблице ниже.

|

N |

Показатели |

Итого за январь - ноябрь |

Итого за январь - ноябрь |

|

1 |

Зарплата |

264 000 |

|

|

2 |

Вычет |

400 |

|

|

3 |

Вычет на детей |

33 000 |

55 000 |

|

4 |

Налоговая база |

230 600 |

208 600 |

|

5 |

Сумма |

29 978 |

27 118 |

|

6 |

Сумма удержанного |

29 978 |

|

|

7 |

Долг по налогу |

- |

2 860 |

--------------------------------

<*> Вычет на саму сотрудницу предоставлен только за январь, так как в феврале ее доход уже превысил 40 000 руб.

<**> Вычет на каждого ребенка предоставлялся ежемесячно с января по ноябрь включительно, поскольку доход сотрудницы за этот период не превысил 280 000 руб.

Решение

Если вы ведете учет в программе, сначала обновите ее. Многие разработчики уже выпустили новые версии с учетом поправок и добавили новые коды вычетов на детей. Номера этих кодов в программе такие же, как и в проекте приказа ФНС, которым будет изменен Приказ об утверждении формы справки 2-НДФЛ. Вам нужно добавить новый код вычета, соответствующий сумме 3000 руб. (116 по проекту приказа), и поставить галочку, что он предоставляется с 01.01.2011. Тогда программа автоматически сделает перерасчет налога с начала года с учетом новой суммы стандартного вычета. Поскольку при обновлении программ иногда бывают сбои, то для пущей убедительности проверьте сами, все ли правильно посчитано. Если же такие изменения в вашу программу не внесены, пересчет придется делать вручную.

После перерасчета в карточке по НДФЛ поменяются показатели сумм предоставленных вычетов на детей, сумм налогооблагаемого дохода и сумм исчисленного НДФЛ.

В декабре совокупный доход сотрудницы составил 288 000 руб. (24 000 руб. x 12 мес.). Поскольку он превысил 280 000 руб., то за декабрь детские вычеты ей не предоставляются.

Сумма НДФЛ, которую нужно удержать из дохода сотрудницы за декабрь, составила 3120 руб. (24 000 руб. x 13%).

Но поскольку у сотрудницы после перерасчета образовалась переплата по НДФЛ, то из декабрьского дохода работницы надо удержать только 260 руб. (3120 руб. - 2860 руб.). И на руки ей выдать 23 740 руб. (24 000 руб. - 260 руб.).

В результате в карточке по НДФЛ в графе за декабрь будет отражено:

- налоговая база с начала года - 232 600 руб. ((24 000 руб. - 400 руб. - 1000 руб. x 2 - 3000 руб.) + ((24 000 руб. - 1000 руб. x 2 - 3000 руб.) x 10 мес.) + 24 000 руб.);

- сумма налога исчисленного - 30 238 руб. (232 600 руб. x 13%);

- сумма налога удержанного - 30 238 руб.

А строка "Долг по налогу за налоговым агентом" заполнена не будет <12>.

Внимание! За 2011 г. справки 2-НДФЛ нужно будет сдавать по измененной форме. Проект приказа ФНС уже вывесила на своем сайте www.nalog.ru -> раздел "Документы" -> сообщение от 23 ноября.

* * *

Со следующего года вычет на третьего и каждого последующего ребенка и на ребенка-инвалида так и останется равным 3000 руб. А вот на первого и второго ребенка вычет повысится, смешно сказать, аж на 400 руб. - станет 1400 руб. вместо 1000 руб. Но даже эти мизерные расходы на содержание детей государство компенсирует отменой 400-рублевого вычета на самих работников.

--------------------------------

<12> Пункт 1 ст. 230 НК РФ.

Е.А.Шаронова

Экономист

"Главная книга", 2011, N 24

Унифицированные формы приказов в отношении нескольких работников на прием, увольнение, перевод, отпуск и поощрение. Программа АиТ:\Зарплата может формировать. Причем, Программа автоматически определяет, какую форму приказа использовать для печати, если в приказе один человек или несколько.

1. Проверьте, подключены ли у Вас соответствующие шаблоны

В режиме Приказы\Настройка приказов двойным щелчком на поле Шаблон Word(масс) необходимо открыть окно поиска файла, найти в папке Staff\Form\ файл шаблона соответствующего приказа (например, приказ о приеме по форме Т-1а называется t-1aN.dot) и выбрать его. Аналогично для других строк приказов:

Выйти из режима с сохранением.

2. Технология работы с приказами в отношении нескольких работников практически не отличается от технологии работы с обычными, индивидуальными приказами. Покажем это на примере приказа о переводе на другую должность.

Перевод на другую должность

1. Создаем проект приказа о переводе.

На первом экране выбираем «Персональный», а на втором экране выбираем тип приказа.

На следующем экране выбираем сотрудников, выделяя их в списке двойным щелчком мыши.

Нажимаем Далее и Готово.

2. Работаем с карточкой приказа.

Курсор устанавливаем на строке сотрудника и открываем его карточку приказа. Заполняет параметры приказа: должность по ШР, оклад, дату перевода и\или период перевода, если перевод временный, выбираем статью ТК и документ – основание.

Аналогично заполняем карточки приказов остальных выбранных сотрудников.

3. Нумеруем приказ о переводе

Нажимаем кнопку «Собрать приказ».

Выбираем последнюю позицию и нажимаем Далее.

В списке всех сотрудников, на которых подготовлены проекты приказов на перевод, выбираем только «своих», тех, что вошли в Ваш проект приказа.

Нажимаем Далее и задаем номер приказа и дату приказа.

Нажимаем Готово.

4. Печать приказа

После присвоения номера приказа программа автоматически определяет сколько строк (сотрудников) в приказе и использует соответствующий шаблон.

Нажимаем кнопку Печать.

5. Подписание и закрытие приказа.

Если сформированный приказ Вас удовлетворяет по заполненной информации, то далее подписываем его и закрываем. Если есть недочеты, то возвращаемся в карточку приказа и вносим коррективы. И повторяем печать приказа.

При изменении окладов "задним числом" возникает необходимость перерасчета суммы оплаты отпуска. Если база расчета отпуска состоит только из начислений, зависимых от оклада, то сумма оплаты отпуска просто умножается на поправочный коэффициент. Но если база расчета складывается из начислений как зависящих от оклада, так и от премий и доплат, независящих от оклада, то возникает неопределенность: какую часть (сумму) оплаты отпуска надо перерассчитывать?

Как надо рассчитывать оплату отпуска двумя составляющими, смотри подробнее...

С 1 января 2011 года в регионах Карачаево-Черкесская Республика и Нижегородская область, а с 01 июля 2011 года в регионах Астраханская, Курганская, Новгородская, Новосибирская, Тамбовская области и Хабаровский край введен пилотный проект, по которому используется иной порядок расчета больничных листов и отчетов в ФСС.

Постановлением Правительства РФ №294 от 21.04.2011г. в некоторых субъектах РФ введены новые правила выплаты страхового обеспечения в 2012 – 2013 годах, а именно: та часть пособия, которая уплачивается Фондом социального страхования (ФСС) «переносится» с территории работодателя на территорию ФСС.

Другими словами работодатель, при оплате больничного листа, оплачивает, как и прежде первые 3 дня из своих средств, а остальные дни нетрудоспособности не оплачивает, а передает в ФСС сведения о расчетной базе застрахованного сотрудника за два последних года, на основании которых ФСС самостоятельно рассчитывает и выплачивает пособие за оставшиеся дни.

Казалось бы, что оплата больничных листов упростилась, не надо выполнять взаимозачеты между работодателем и ФСС по оплате больничных и другим выплатам, но появилось маленькое НО …. Работодатель оплачивает только три дня нетрудоспособности, а хранить в базе данных должен все дни болезни, так как эти дни являются «исключаемыми днями» при расчете среднедневной суммы, как при расчете следующего больничного, так и при расчете отпуска.

Встает задача: как организовать настройки расчета больничного листа (по заболеванию) таким образом, чтобы оплата производилась бы только за первые три дня болезни, а последующие дни нетрудоспособности не оплачивались, но учитывались как «исключаемые дни»?

О том, какие настройки надо изменить в модуле АиТ:\Зарплата, подробнее читайте в документе Половинчатая оплата больничного листа в разделе "Методические материалы" на странице Документация.

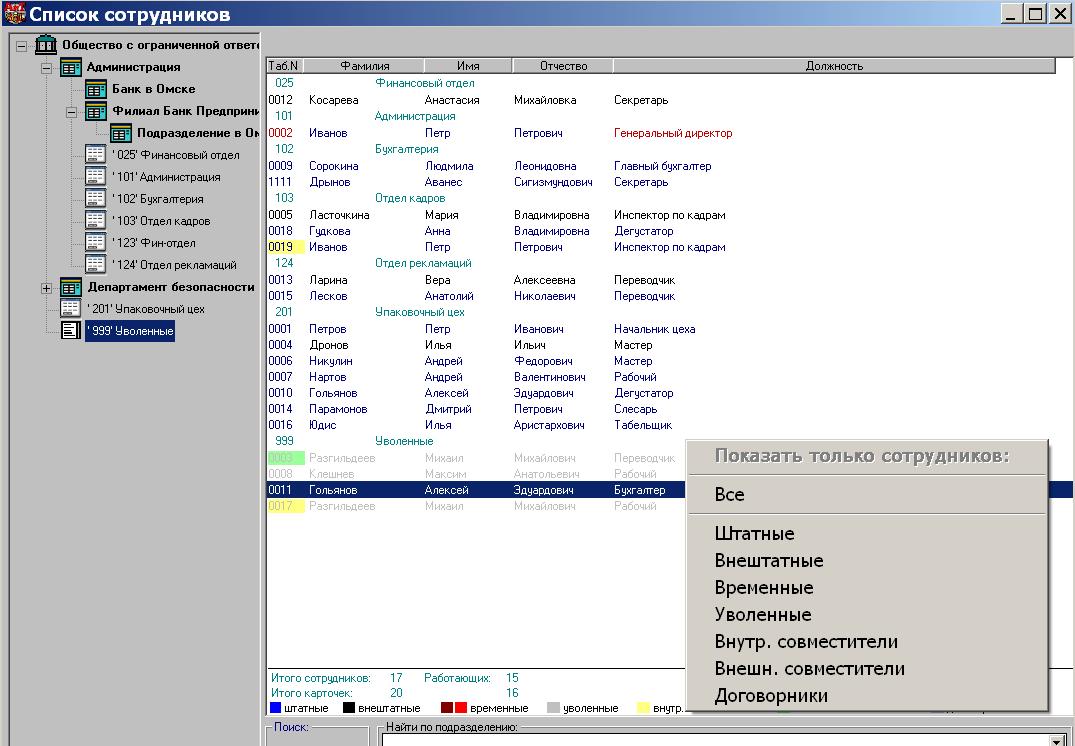

В модуле АиТ:\Кадры в окне «Список сотрудников» фамилии сотрудников предприятия в зависимости от их статуса в списке помечены разным цветом (штатные, внештатные, уволенные, совместители и т.д.). Расшифровка цветов приведена внизу окна. Если кликнуть правой клавишей мыши по этой «легенде», появится контекстное меню, с помощью которого можно из общего списка отобрать работников, интересующего Вас статуса.